ANALISI DEL PRODOTTO CALABRIA II SEMESTRE 2016

Categorie: Mercato Creditizio e Prestiti personali / SudANALISI DEL PRODOTTO CALABRIA

II SEMESTRE 2016

01.03.2017

FINALITA’ DELL’OPERAZIONE

Gli istituti di credito erogano mutui ipotecari per svariati motivi, pertanto si è preferito aggregarli in categorie, secondo la seguente suddivisione:

· Acquisto: finanziamento acceso allo scopo di acquistare un immobile, specificando se si tratta di compravendita di prima casa o di seconda casa.

· Sostituzione e surroga: l’oggetto del contratto non è una compravendita, in quanto si richiede un altro mutuo per migliorare le condizioni economiche del primo o per ottenere altro denaro.

· Costruzione e ristrutturazione: finanziamenti richiesti per provvedere in autonomia alla realizzazione della propria abitazione oppure all’acquisto della casa e alla sua successiva ristrutturazione.

· Liquidità: finanziamento concesso per motivazioni diverse da quelle dell’acquisto dell’abitazione, a fronte di garanzie patrimoniali.

· Altro: categoria residuale che include tutte le finalità non rientranti nelle tipologie precedenti (consolidamento, acquisto di spazi non residenziali, ecc.)

In Calabria il 72,9% dei mutui viene erogato con la finalità di acquisto, al secondo posto troviamo le sostituzioni e le surroghe, che rappresentano il 16,3% del totale. Le altre finalità hanno una minore concentrazione: i mutui di consolidamento pesano per il 3,9%, quelli erogati per esigenze di liquidità il 4,7% e quelli per costruzione e ristrutturazione il 2,3%.

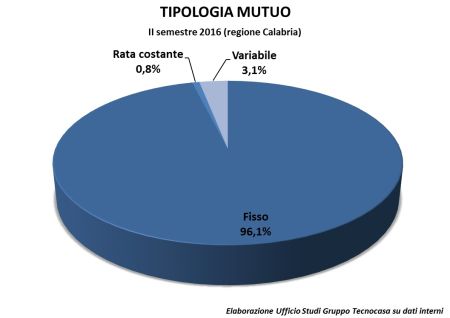

TIPOLOGIA DI MUTUO

Gli istituti di credito erogano molteplici prodotti ipotecari, che in questa analisi sono stati raggruppati come segue:

· Tasso variabile: prevede una rata collegata nel tempo ad un tasso di riferimento (solitamente l’Euribor, oppure il tasso BCE) e ogni variazione positiva o negativa di tale tasso si traduce automaticamente in un aumento o in una diminuzione della rata.

· Tasso variabile con CAP: ha le stesse caratteristiche del tasso variabile puro, ma con l’opzione di avere un tetto massimo (definito in fase di stipula del contratto) che il tasso non può superare.

· Tasso fisso: la rata non varia durante l’operazione in quanto il tasso applicato è definito nel momento in cui viene sottoscritto il contratto in funzione del parametro di riferimento (generalmente il tasso EurIRS).

· Tasso misto: prevede un mutuo flessibile perché offre la possibilità al mutuatario di passare da una rata a tasso fisso ad una a tasso variabile, o viceversa, a scadenze predefinite al momento della stipula del contratto.

· Rata costante: mutuo a tasso variabile con rata costante, in cui le variazioni del tasso di riferimento determinano la durata del rimborso del mutuo.

Le dinamiche degli indici di riferimento evidenziano tassi che hanno raggiunto nuovamente valori storicamente minimi e un costo del prodotto (spread) medio più contenuto rispetto agli anni passati. In questo contesto il 96,1% dei soggetti finanziati in Calabria ha optato per mutui a tasso fisso, mentre chi ha scelto il tasso variabile incide per il 3,1%; i mutui a rata costante, invece, rappresentano lo 0,8%.

DURATA DEL MUTUO

A livello nazionale la durata media del mutuo è stata di 24,1 anni, il 70,6% dei mutui ha una durata compresa tra 21 e 30 anni e il 29,2% si colloca nella fascia 10-20 anni. In Calabria la durata media è pari a 22,7 anni e il 51,2% del campione è racchiuso nella fascia compresa tra 21 e 30 anni, mentre il 48,8% ricade nella durata 10-20 anni.

IMPORTO DEL MUTUO

Nel primo semestre 2016 l’importo medio di mutuo erogato sul territorio nazionale è stato pari a circa 113.500 €. In Calabria il ticket medio è risultato pari a quasi 100.000 € e il 54,3% dei mutui erogati ricade nella fascia compresa tra 50 e 100.000 €, mentre il 32,6% appartiene alla fascia superiore (100-150.000 €).

SCARICA PDF

| Calabria Prodotto IIsem16 | ( 383.6 KB ) |

Fonte: Ufficio Studi Gruppo Tecnocasa