Tassi d’interesse

Categorie: Mercato Creditizio e Prestiti personali-19.04.2018-

Oggi conviene sottoscrivere un mutuo a tasso fisso o a tasso variabile?

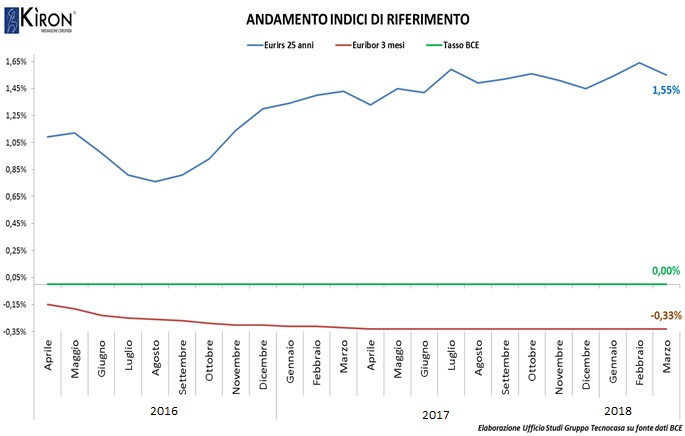

Dai massimi di Luglio 2011 (1,60%), il tasso Euribor (3 mesi) ha iniziato una parabola discendente che lo ha portato ad andare sottozero da Maggio 2015. La quotazione di Marzo 2018, -0,33%, è in linea con quanto rilevato per tutto il 2017. L’Eurirs (25 anni) dopo aver toccato il nuovo minimo ad Agosto 2016 con 0,76% è risalito a 1,55% a Marzo 2018.

Stando alle dinamiche dei tassi di Marzo 2018, l’Ufficio Studi Tecnocasa ha calcolato l’importo della rata mensile di un mutuo ipotecario prendendo ad esempio diverse tipologie di prezzo dell’immobile, di tasso fisso o variabile e di durata del finanziamento: mentre il tasso fisso determina la rata da sostenere per tutta la durata del finanziamento, il tasso variabile, invece, indicizza la propria rata ad un tasso di riferimento che viene determinato dai mercati finanziari, generalmente si tratta dell’Euribor.

Optando per un mutuo a tasso fisso, alle attuali condizioni di mercato, se si considera un finanziamento con un orizzonte temporale di 20 anni, ogni 100.000 euro finanziati si ha un maggior esborso economico di circa 82 euro: ciò significa che se oggi decidessimo di sottoscrivere un mutuo di 100.000 euro a tasso fisso per una durata di 20 anni, andremmo a spendere 984 euro in più all’anno per eliminare il rischio “rialzo dei tassi” ai quali è invece soggetto un mutuo a tasso variabile.

Questo chiaramente se i tassi rimanessero sempre agli attuali livelli, cosa che è difficilmente verificabile in un orizzonte temporale così lungo. Volendo optare per la situazione di maggior risparmio, ovvero quella del mutuo variabile, è fondamentale capire quanto il reddito del nucleo familiare sia in grado di sopportare eventuali aumenti di rata, sia in termini di capacità di rimborso sia in termini di sostenibilità del tenore di vita che si è abituati ad avere.

Alcuni esempi utili a capire la differenza tra tasso fisso e tasso variabile:

Fonte: Ufficio Studi Gruppo Tecnocasa